美原油倒贴钱(美原油倒贴钱是真的吗)

“美原油倒贴钱”这一说法,在2020年4月曾一度成为全球金融新闻的头条。它并非虚假新闻,而是真实发生的市场现象,指的是西德克萨斯中质原油(WTI)期货价格跌至负值。但这究竟是怎么回事?倒贴钱的背后又隐藏着哪些复杂的市场机制和经济因素?将深入解读这一令人震惊的事件,并试图揭示其背后的真相。

什么是美原油倒贴钱?

要理解“美原油倒贴钱”,首先需要了解原油期货交易的机制。原油期货合约是一种标准化的合约,约定在未来的某个日期交付一定数量的原油。交易双方在合约签订时,就未来的原油价格达成一致。如果在合约到期日,买方需要支付给卖方约定好的价格来获得原油;反之,如果买方在到期日不履行合约,则需要向卖方支付违约金。而“倒贴钱”指的是在期货合约到期日,买方需要向卖方支付一定的金额才能摆脱合约义务,即买方必须付钱给卖方才能免于接收原油。这与我们日常理解的“买东西要花钱”完全相反,所以被称为“倒贴钱”。

2020年4月20日,WTI 5月期货合约价格暴跌至-37.63美元/桶,这意味着买方需要向卖方支付近38美元才能免于接收原油。这并非意味着原油变成了负资产,而是市场供过于求,以及合约到期交割机制的特殊性共同作用的结果。简单来说,当时市场上原油供应严重过剩,而储存空间有限,买方宁愿支付费用以解除合约,也不愿承担接收和储存原油的巨额成本。

导致美原油倒贴钱的因素

美原油价格暴跌至负值,是多重因素叠加的结果,主要包括:

- 新冠疫情冲击全球经济:新冠疫情爆发导致全球经济活动骤然萎缩,原油需求大幅下降。全球范围内出行限制、工厂停工等措施,导致交通运输、工业生产等对原油的需求锐减。

- OPEC+减产协议破裂:沙特阿拉伯和俄罗斯在减产协议上未能达成一致,导致原油市场供应增加,加剧了供过于求的局面。沙特随后大幅增加原油产量,进一步打压油价。

- 原油储存设施饱和:由于需求大幅下降,而供应却并未相应减少,导致原油储存设施接近饱和。原油储存成本高昂,进一步加剧了市场恐慌。

- 期货合约到期日临近:5月合约即将到期,大量持有合约的投资者急于平仓,避免承担实际交割的风险,这加剧了价格的剧烈波动。

- 市场恐慌性抛售:市场参与者在恐慌情绪的驱动下,纷纷抛售原油期货合约,导致价格持续下跌。

WTI与布伦特原油的区别及此次事件的影响

WTI原油和布伦特原油都是国际原油市场上的重要基准油,但它们的价格走势并不总是完全一致。WTI原油主要产自美国,主要在库欣地区交割,而布伦特原油主要产自北海,在欧洲交割。由于地域差异和交割方式的差异,导致两者的价格有时会存在一定的差距。2020年4月,WTI原油价格暴跌至负值,而布伦特原油价格虽然也大幅下跌,但并未跌至负值,这主要是因为WTI原油的交割地点库欣的储存设施饱和程度更高。

此次事件对全球能源市场产生了深远的影响,它警示了投资者原油市场风险,也促使市场参与者重新评估原油期货合约的风险管理策略。同时,它也反映了全球经济的脆弱性,以及地缘因素对原油市场价格的影响。

美原油倒贴钱事件的教训与启示

美原油倒贴钱事件并非孤立事件,它反映了全球能源市场复杂性和风险性。这次事件给投资者和市场监管者都带来了深刻的教训:

- 风险管理的重要性:投资者需要加强风险管理意识,制定合理的投资策略,并对市场风险进行充分评估。

- 市场监管的必要性:监管机构需要加强对能源市场的监管,防止市场操纵和风险蔓延。

- 对地缘风险的重视:地缘因素对能源市场价格的影响不容忽视,投资者需要密切关注地缘动态。

- 对供需关系的准确判断:准确判断原油供需关系是进行投资决策的关键,需要参考多方信息,避免盲目跟风。

未来原油市场走势预测

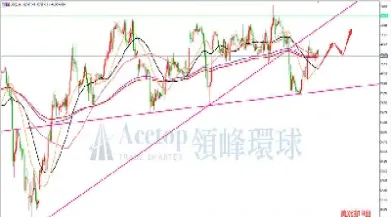

预测未来原油市场走势是一项极具挑战性的任务,需要考虑多种因素,包括全球经济增长、地缘局势、OPEC+政策以及新能源发展等。虽然2020年的倒贴钱事件是极端情况,但它提醒我们原油市场存在着巨大的波动性。未来原油价格走势将受到这些因素的综合影响,既可能出现上涨,也可能出现下跌,投资者需要谨慎对待。

总而言之,“美原油倒贴钱”这一事件并非偶然,它是全球经济、地缘和市场机制等多种因素共同作用的结果。理解这一事件,有助于我们更好地理解原油市场运行机制,以及全球能源市场的复杂性和风险性,从而做出更明智的投资决策。