底部跨式期权(底部跨式期权组合)

底部跨式期权,又称反向跨式期权或空头跨式期权,是一种期权交易策略,其核心操作是卖出(Sell)相同执行价格和到期日的认沽期权 (Put Option) 和认购期权 (Call Option)。之所以称之为“底部”跨式期权,是因为该策略的盈利主要来源于 underlying asset 价格在到期日前维持在执行价格附近或小幅波动; 只有当价格大幅度上涨或下跌时,才会导致亏损。

简单来说,交易者通过卖出跨式期权,获得期权费,如果市场价格在到期日时保持在执行价格附近,那么所有期权到期作废,卖方可以保留全部期权费,从而获得利润。

这种策略适用于认为标的资产的价格在短期内波动性较小,甚至可能在一定范围内盘整的市场环境。交易者预期标的资产缺乏明显的上涨或下跌趋势。与购买跨式期权(预期价格大幅波动)策略相反,底部跨式期权策略旨在从低波动市场中获利。

底部跨式期权的构建

底部跨式期权的构建相对简单:

-

选择一个标的资产(例如股票、指数、外汇等)。

-

选择一个执行价格 (Strike Price)。这个执行价格通常是当前标的资产的价格附近,或者交易者认为市场会在短期内围绕这个价格波动的价格。

-

选择一个到期日。到期日的选择取决于交易者对市场波动性的预期。通常,到期日越短,时间价值衰减越快,期权费越高,风险也越高(因为时间窗口较小,价格更容易突破执行价格)。

-

卖出(Sell to Open)一份执行价格和到期日均相同的认购期权 (Call Option)。

-

卖出(Sell to Open)一份执行价格和到期日均相同的认沽期权 (Put Option)。

因为卖出期权需要承担履约的义务,所以通常需要足够的保证金来支持这个策略。不同券商的保证金要求可能会有所不同,交易者务必了解并遵守相关规定。

底部跨式期权的盈利与亏损机制

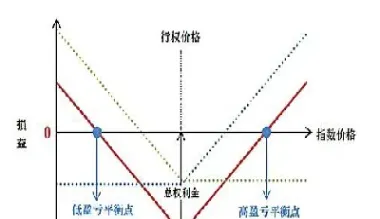

底部跨式期权的最大盈利是收取的期权费的总和。这是在到期日,标的资产价格位于认购期权和认沽期权的盈亏平衡点之间的情形下获得的,此时所有期权到期作废,卖方留下全部期权费。

底部跨式期权的潜在亏损是无限的。这是因为:

-

如果标的资产价格在到期日大大低于执行价格,认沽期权的买方会选择行权,卖方(也就是建立底部跨式期权的那一方)有义务以执行价格买入该资产。理论上,价格可以跌到零,因此损失是无限的。

-

如果标的资产价格在到期日大大高于执行价格,认购期权的买方会选择行权,卖方(也就是建立底部跨式期权的那一方)有义务以执行价格卖出该资产。理论上,价格可以涨到无限高,因此损失也是无限的。

盈亏平衡点可以通过以下公式计算:

-

认购期权的盈亏平衡点 = 执行价格 + 收取的期权费

-

认沽期权的盈亏平衡点 = 执行价格 - 收取的期权费

为了最大化利润,标的资产的价格应该在上述两个盈亏平衡点之间波动。

底部跨式期权的风险管理

由于底部跨式期权的潜在亏损是无限的,因此有效的风险管理至关重要。以下是一些常用的风险管理策略:

-

设置止损点 (Stop-Loss Order): 如果标的资产价格突破某个预设的临界点,及时平仓止损,例如买入对应的认购或认沽期权,限制潜在的损失。

-

关注Delta值: Delta值衡量期权价格对标的资产价格变化的敏感度。密切关注Delta值,并根据市场变化调整头寸。

-

对冲 (Hedging): 可以通过购买其他期权或使用其他工具来对冲风险。例如,可以购买更高执行价格的认购期权和更低执行价格的认沽期权,构建一个 modified condor 策略,来限制最大损失。

-

严格控制头寸规模: 不要将过多的资金投入到单个底部跨式期权交易中。

-

密切关注市场动态: 密切关注影响标的资产价格的各种因素,例如经济数据、事件等。

-

了解保证金要求: 确保有足够的保证金来支持头寸,并了解券商的追加保证金机制。

底部跨式期权的适用场景

底部跨式期权最适合以下类型的市场环境:

-

低波动市场: 当交易者预计标的资产价格将在短期内保持稳定,缺乏明显的上涨或下跌趋势时。例如,在财报发布前,如果市场已经消化了大部分预期,价格可能在财报发布后维持相对稳定。

-

区间震荡市场: 当交易者预计标的资产价格将在某个区间内震荡,无法突破某个阻力位或支撑位时。

-

高度流动性的市场: 底部跨式期权需要频繁地调整和管理,因此最适合流动性好的市场,方便交易和降低交易成本。

-

对大型指数操作: 有些交易者会使用底部跨式期权交易大型指数,例如标普500指数,因为大型指数通常波动性较小,更容易预测其在一个小范围内的波动。

底部跨式期权的变体

除了标准的底部跨式期权,还可以有一些变体,用来应对不同的市场环境和交易目标:

-

不对称底部跨式期权 (Skewed Short Straddle): 卖出执行价格不同的认购期权和认沽期权。例如,卖出一个高于当前价格的认购期权和一个低于当前价格的认沽期权。这种策略适用于认为标的资产更有可能向某个方向波动的市场。

-

跨式期权价差 (Ratio Short Straddle): 卖出不同数量的认购期权和认沽期权。例如,卖出两份认购期权和一份认沽期权。这种策略适用于认为标的资产更有可能维持稳定,但如果上涨的可能性更高。

-

蝶式期权和秃鹰式期权 (Butterfly and Condor Spreads): 通过与其他买入的期权组合使用,来限制最大亏损,并控制风险。这些策略包括买入靠近执行价格的期权,形成一个期权价差,从而限制最大的损失。

底部跨式期权的

底部跨式期权是一种复杂的期权交易策略,它既有盈利潜力,也伴随着巨大的风险。交易者在使用这种策略之前,必须充分理解其盈利和亏损机制,制定完善的风险管理计划,并密切关注市场动态。只有这样,才能在低波动市场中获得收益,并有效地控制风险,最终实现盈利目标。切记,期权交易涉及风险,务必谨慎操作,并结合自身的风险承受能力和投资目标。